POST MÁS RECIENTES

POST MÁS POPULARES

TOP 10

¿Qué es la Plusvalía en la Venta de Terrenos y Obras Paradas? | Murbalands

![]() 15/06/2024

15/06/2024

Obras Paradas: ¿Qué Son, Consecuencias y Soluciones? | Murbalands"

![]() 01/06/2024

01/06/2024

El gobierno municipal del PP cambia a uso residencial terrenos del Cerrillo de Maracena para construir mil viviendas

![]() 16/05/2024

16/05/2024

El veterano rover Curiosity se enfrenta con éxito a uno de los terrenos más escarpados de Marte

![]() 16/05/2024

16/05/2024

LOS TERRENOS DE LA ANTIGUA FÁBRICA TEXTIL TARAZONA SERÁN PARA VIVIENDAS PROTEGIDAS

![]() 16/05/2024

16/05/2024

Sacan a contratación pública los trabajos de descontaminación en los terrenos de Repsol

![]() 16/05/2024

16/05/2024

Fuentesnuevas propone recuperar los terrenos para la ampliación del cementerio

![]() 16/05/2024

16/05/2024

Exxacon lanza dos promociones de viviendas en Sevilla con una inversión de 116 millones

![]() 16/05/2024

16/05/2024

Desconvocado el pleno de Vega de Tera, sobre los terrenos de la planta de biogás

![]() 16/05/2024

16/05/2024

El Geoportal del Ayuntamiento se consolida como referente de innovación con 180.000 usuarios al mes y 700 conjuntos de datos

![]() 16/05/2024

16/05/2024

¿Qué es la Plusvalía en la Venta de Terrenos y Obras Paradas? | Murbalands

![]() Murbalands, 15/06/2024

Murbalands, 15/06/2024

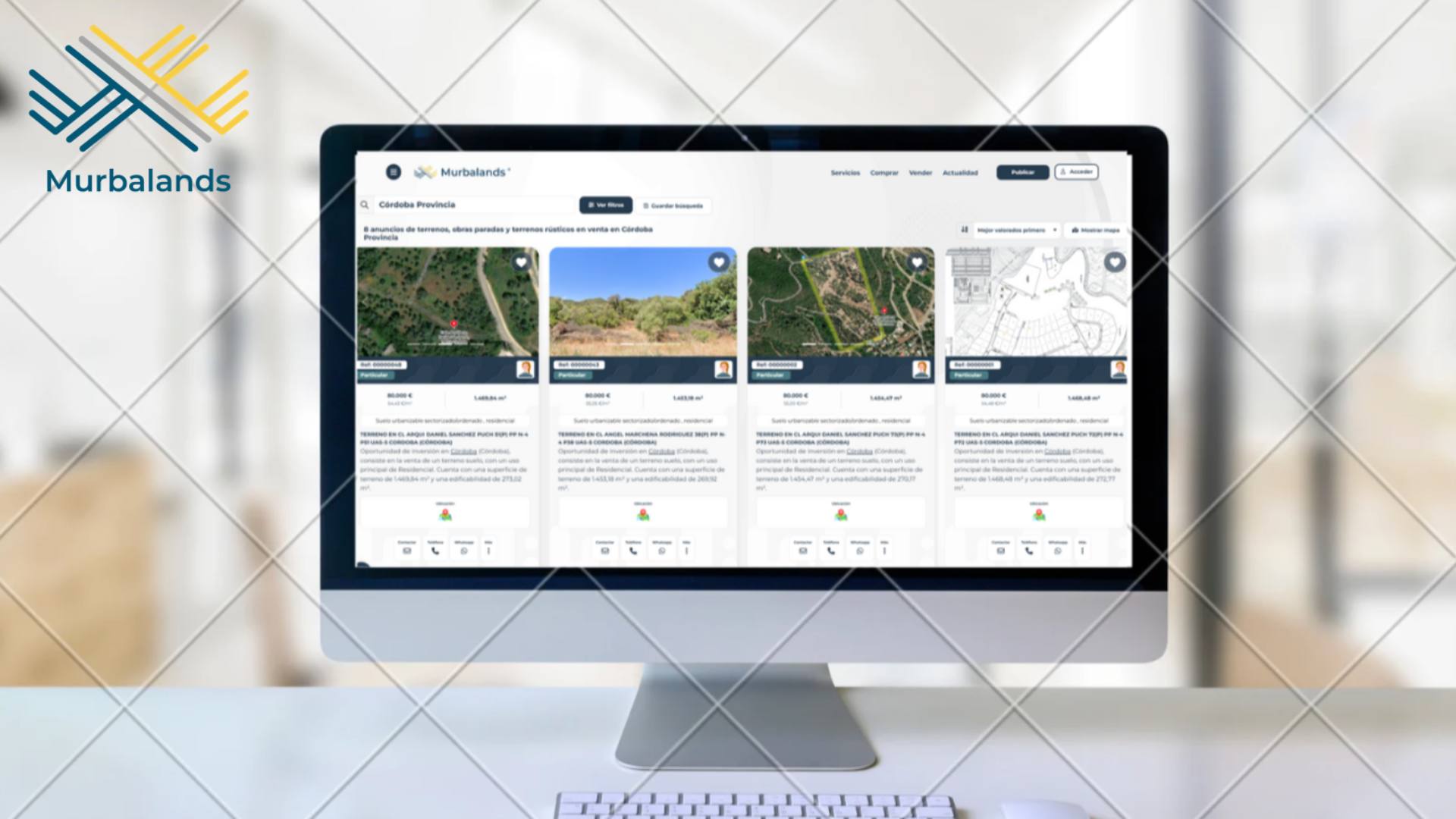

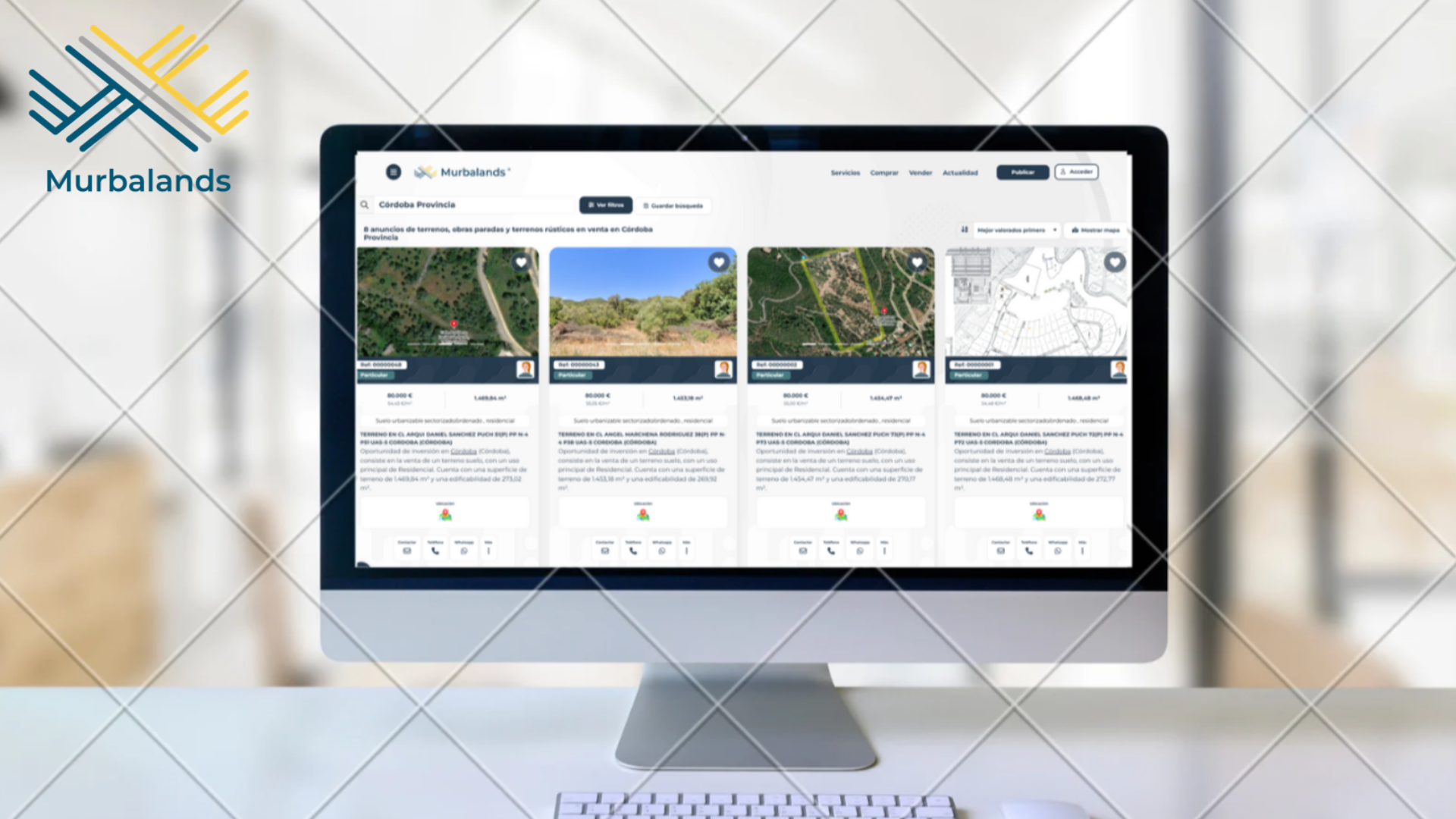

En el ámbito inmobiliario, uno de los conceptos más relevantes tanto para compradores como para vendedores es la plusvalía, especialmente cuando se trata de terrenos y obras paradas. Este incremento de valor puede ser un factor clave al momento de realizar una venta, ya que influye directamente en la rentabilidad de la transacción. En este artículo, exploramos qué es la plusvalía, cómo se calcula, qué factores influyen en su aumento y qué implicaciones fiscales tiene en España. Si estás pensando en vender un terreno u obra parada, entender la plusvalía es esencial para optimizar tus decisiones y obtener el mejor rendimiento posible de tu inversión.

¿Qué es la plusvalía en la venta de un terreno u obra parada?

- Es un concepto utilizado en el ámbito financiero y fiscal para calcular el aumento del valor de un bien inmueble, como una casa o un terreno, entre otros activos.

- La plusvalía se calcula restando el precio de venta o valor actual de un activo, menos el precio de compra o valor inicial del mismo.

- En algunos países, la plusvalía puede estar sujeta a impuestos, por lo que es importante conocer la legislación fiscal vigente en cada caso.

- La plusvalía puede también aplicarse a inversiones en acciones, bonos u otros activos financieros, y su cálculo dependerá de la evolución del mercado y de las condiciones económicas generales.

- La plusvalía puede ser una fuente de ingresos para los propietarios de activos, ya que les permite obtener un beneficio adicional al vender su propiedad o inversiones.

¿Qué es la plusvalía en términos de bienes raíces?

¿Cuál es la diferencia entre plusvalía fiscal y plusvalía hipotecaria?

¿Cómo se calcula la plusvalía de un inmueble?

La plusvalía de un inmueble se calcula restando el valor de compra al valor de venta del mismo inmueble. La fórmula para calcular la plusvalía es la siguiente:

¿Qué factores influyen en el aumento de la plusvalía de una propiedad?

- Ubicación: La ubicación es un factor clave en el aumento de la plusvalía de una propiedad. Propiedades ubicadas en áreas con alta demanda, cerca de servicios, transporte público, comercios, escuelas y zonas verdes suelen aumentar su valor con el tiempo.

- Estado de conservación: Una propiedad en buen estado de conservación y mantenimiento tendrá una mayor plusvalía que una en mal estado. Invertir en mejoras y mantenimiento periódico puede aumentar significativamente el valor de una propiedad.

- Características y comodidades: Propiedades con características y comodidades adicionales, como terrazas, jardines, piscinas, garajes o vistas panorámicas, suelen tener mayor demanda y por tanto mayor valor.

- Tendencias del mercado: Los cambios en el mercado inmobiliario, como la escasez de oferta, la demanda creciente de viviendas en ciertas áreas o la revitalización de barrios, pueden influir en el aumento de la plusvalía de una propiedad.

- Infraestructuras y servicios: La presencia de infraestructuras como carreteras, transporte público, centros comerciales, hospitales o colegios en la zona pueden aumentar la plusvalía de una propiedad al hacerla más atractiva para los compradores.

- Desarrollo urbanístico: El desarrollo de nuevos proyectos urbanísticos en la zona, como la construcción de parques, zonas de recreo, centros comerciales o de trabajo, puede aumentar la plusvalía de una propiedad al mejorar la calidad de vida de sus habitantes.

¿Qué impuestos se deben pagar por la plusvalía de una propiedad en España?

- Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU), más conocido como plusvalía municipal: Este impuesto se aplica cuando se transmite la propiedad de un inmueble urbano y consiste en gravar el aumento de valor que ha experimentado el terreno desde la adquisición hasta la transmisión. La base imponible se calcula en función del valor catastral del suelo y el tiempo transcurrido entre la adquisición y la transmisión.

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD): Este impuesto se aplica cuando se vende una propiedad y varía según la comunidad autónoma en la que se encuentre el inmueble. En general, se aplica un porcentaje sobre el valor de la transmisión, que puede variar del 6 % al 10 %.

¿Existen formas de aumentar la plusvalía de una propiedad?

- Renovaciones y mejoras: Realizar mejoras en la propiedad, como remodelar la cocina, baños, actualizar los acabados interiores y exteriores, instalar nuevas ventanas o mejorar el paisajismo, puede aumentar significativamente su valor.

- Mantenimiento y cuidado: Mantener la propiedad en buen estado, reparando cualquier problema estructural o de mantenimiento, puede aumentar su atractivo para los compradores y aumentar su valor a largo plazo.

- Mejoras en la eficiencia energética: Instalar características de eficiencia energética, como ventanas de doble panel, aislamiento mejorado, sistemas de calefacción y refrigeración eficientes, puede hacer que la propiedad sea más atractiva y aumentar su valor.

- Ubicación y vecindario: La ubicación de la propiedad y la calidad del vecindario en el que se encuentra también pueden influir en su plusvalía. Propiedades ubicadas en zonas con buena infraestructura, servicios y acceso a transporte público tienden a tener mayor valor.

- Mercado inmobiliario: El estado actual del mercado inmobiliario puede influir en la plusvalía de una propiedad. Realizar una investigación de mercado y tomar decisiones basadas en las tendencias actuales puede ayudar a aumentar el valor de la propiedad.

¿Cuál es la importancia de la plusvalía al momento de vender una propiedad en España?

¿Se puede perder plusvalía en una propiedad y cómo se puede evitar?

- Mantener la propiedad en buen estado: Realizar mantenimiento regular y cuidado de la propiedad puede ayudar a mantener su valor.

- Realizar mejoras: Realizar mejoras en la propiedad como renovaciones, actualización de instalaciones, entre otros, puede aumentar su valor.

- Estar atento al mercado inmobiliario: Mantenerse informado sobre el mercado inmobiliario y los precios de las propiedades en la zona puede ayudar a tomar decisiones más acertadas.

- Contratar a un profesional: Contar con la asesoría de un profesional inmobiliario puede ayudar a tomar decisiones informadas y estratégicas para mantener o aumentar la plusvalía de la propiedad.

¿Cómo afecta la plusvalía de una propiedad en la herencia o transmisión de bienes en España?

- Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU): En España, las transmisiones de bienes inmuebles están sujetas al pago de este impuesto, también conocido como la plusvalía municipal. Se calcula sobre el incremento del valor del terreno desde la última transmisión y puede afectar el importe total recibido por los herederos.

- Plusvalía patrimonial en el impuesto sobre la renta: Dependiendo de las circunstancias de la transmisión, puede generarse una ganancia patrimonial que esté sujeta al impuesto sobre la renta. En el caso de una herencia, los herederos pueden tener que pagar impuestos sobre la plusvalía generada por la venta de la propiedad heredada.

- Valoración de la propiedad: La plusvalía también afecta la valoración de la propiedad en el momento de la transmisión. Si la propiedad ha aumentado de valor desde que fue adquirida por el fallecido, esto puede tener implicaciones en el cálculo de los impuestos a pagar por los herederos.

¿Qué es el Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) o plusvalía Municipal?

Naturaleza del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) o plusvalía Municipal

Casos que existe donde se debe pagar el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) o plusvalía Municipal o la plusvalía municipal en España

En España, la plusvalía municipal debe pagarse en los siguientes casos:

- Venta de un terreno o una vivienda o edificio-obra parada: Cuando se vende un terreno o una vivienda, el vendedor debe pagar la plusvalía municipal, que es un impuesto local que grava el incremento de valor experimentado por el terreno o la vivienda desde la adquisición hasta la venta.

- Herencia o donación de un inmueble: En caso de heredar o recibir como donación un inmueble, el beneficiario también deberá pagar la plusvalía municipal en función del valor del inmueble en el momento de la transmisión.

- Transmisión de derechos reales sobre un inmueble: Cuando se transmiten derechos reales sobre un inmueble, como la constitución de una servidumbre o la concesión de un usufructo, también se debe liquidar la plusvalía municipal.

¿Cuál es la base imponible para calcular el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)?

¿Cómo se determina el incremento de valor de un terreno urbano?

¿Quién está obligado a pagar el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)?

¿Qué ocurre si no se paga el impuesto?

¿Existen exenciones o bonificaciones para el pago del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)?

¿Se puede recurrir una liquidación del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)?

¿Cuál es la diferencia entre el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) y el Impuesto de Bienes Inmuebles (IBI)?

¿Cómo se calcula el importe a pagar por el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)?

¿Existen diferencias en la aplicación del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) entre las distintas comunidades autónomas en España?

Operaciones NO sujetas del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

- Transmisiones de los terrenos calificados como rústicos en el IBI.

- Aportaciones de bienes y derechos realizadas por los cónyuges a la sociedad conyugal, adjudicaciones que a su favor y en pago de ellas se verifiquen y transmisiones que se hagan a los cónyuges en pago de sus haberes comunes.

- Transmisiones de bienes inmuebles entre cónyuges o a favor de los hijos, como consecuencia del cumplimiento de sentencias en los casos de nulidad, separación o divorcio matrimonial, sea cual sea el régimen económico matrimonial.

- Las Aportaciones a juntas de compensación y Adjudicaciones de terrenos a que dé lugar la reparcelación.

- Disolución de comunidad de Bienes (salvo excesos)

Exenciones del Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

- La constitución y transmisión de derechos de servidumbre.

- Las transmisiones de bienes que pertenecen al conjunto histórico-artístico o que haya sido declarados individualmente de interés cultural y se acredite haber realizado obras a su cargo de mejora, conservación o rehabilitación.

- Las transmisiones realizadas de la vivienda habitual del deudor hipotecario o garante del mismo para los supuestos de:

o Dación en pagoo Ejecuciones hipotecarias judiciales.o Ejecuciones hipotecarias notariales.

- Vivienda habitual: aquella en la que haya figurado empadronado el contribuyente de forma ininterrumpida durante, al menos, los dos años anteriores a la transmisión o desde el momento de la adquisición si dicho plazo fuese inferior a los dos años.

- Unidad familiar: se estará a lo dispuesto en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio. A estos efectos, se equiparará el matrimonio con la pareja de hecho legalmente inscrita.

- El Estado, las comunidades autónomas y las entidades locales, a las que pertenezca el municipio, así como los organismos autónomos del Estado y las entidades de derecho público de análogo carácter de las comunidades autónomas y de dichas entidades locales.

- El municipio de la imposición y demás entidades locales integradas o en las que se integre dicho municipio, así como sus respectivas entidades de derecho público de análogo carácter a los organismos autónomos del Estado.

- Las instituciones que tengan la calificación de benéficas o de benéfico-docentes.

- Las entidades gestoras de la Seguridad Social y las mutualidades de previsión social reguladas en la Ley 30/1995, de 8 de noviembre, de ordenación y supervisión de los seguros privados.

- Los titulares de concesiones administrativas revertibles respecto a los terrenos afectos a éstas.

- La Cruz Roja Española.

- Las personas o entidades a cuyo favor se haya reconocido la exención en tratados o convenios internacionales.

Documentación necesaria para pagar el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

Sujetos pasivos en el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

a. En las transmisiones lucrativas: ADQUIRENTE.b. En las transmisiones onerosas: TRANSMITENTE.

Pasos para pagar la plusvalía municipal o el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

- Recopilar la documentación necesaria: Para pagar la plusvalía municipal por la venta de un terreno en España, necesitarás tener a mano la escritura de compra-venta del terreno, el justificante del pago del Impuesto de Bienes Inmuebles (IBI) correspondiente al año en curso, así como cualquier otro documento que indique el valor del terreno en el momento de la transmisión.

- Calcular la plusvalía municipal: La plusvalía municipal es un impuesto que se calcula en función del valor del suelo del terreno y del tiempo que haya transcurrido desde la compra hasta la venta. Para calcularla, puedes acudir al ayuntamiento correspondiente o utilizar herramientas online que te ayuden a realizar el cálculo de manera precisa.

- Solicitar el modelo de autoliquidación: Una vez tengas claro el importe de la plusvalía municipal que debes pagar, deberás solicitar en el ayuntamiento el modelo de autoliquidación correspondiente, que es el documento necesario para realizar el pago.

- Realizar el pago: Una vez completado el modelo de autoliquidación con los datos correctos y el importe a pagar, deberás realizar el pago de la plusvalía municipal en el plazo establecido por el ayuntamiento correspondiente. Puedes hacerlo a través de la entidad bancaria autorizada por el ayuntamiento, en línea o en persona en las oficinas municipales.

- Solicitar el justificante de pago: Una vez hayas realizado el pago de la plusvalía municipal, no olvides solicitar el justificante de pago correspondiente, ya que será necesario para acreditar que has cumplido con tus obligaciones fiscales.

- Presentar la documentación: Finalmente, una vez hayas realizado el pago de la plusvalía municipal y tengas el justificante correspondiente, tendrás que presentar toda la documentación necesaria en el ayuntamiento correspondiente para que puedan actualizar sus registros y dar por cumplido el proceso de pago de la plusvalía municipal por la venta del terreno. Así mismo, tendrás que remitir copia del justificante al Registro de la Propiedad correspondiente.

Datos necesarios que te van a pedir para rellenar el modelo de autoliquidación de la plusvalía municipal o el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU) por vender un terreno en España

¿Se puede pagar la plusvalía municipal en cualquier banco u online?

Novedades de la nueva Ley de la plusvalía municipal o el Incremento de Valor de los Terrenos de Naturaleza Urbana (IIVTNU)

- Se ha establecido un límite en la cuantía del impuesto, de manera que no se aplicará en caso de que el incremento del valor del terreno sea inferior al 20%.

- Se han introducido criterios de progresividad en la tarifa del impuesto, de modo que los propietarios de viviendas de menor valor pagarán menos impuestos que aquellos que poseen inmuebles de mayor valor.

- Se ha eliminado la posibilidad de que los ayuntamientos puedan actualizar el valor catastral de los terrenos de forma discrecional, garantizando así una mayor transparencia y seguridad jurídica para los contribuyentes.

Fuente: El Equipo de Murbalands

POST SIMILARES

.png)

.png)